Последний шанс Трамп сократить отставание

На прошлой неделе перевес Байдена в опросах сократился, однако незначительно. Главным событием этой недели будут вторые президентские дебаты - последний крупный шанс Трампа перед выборами сделать рывок и сократить отставание. На мой взгляд, если Трампу удастся ослабить перевес, рынок воспримет это негативно т.к. такой исход увеличивает шанс оспариваемых выборов (contested elections), т.е. неопределенности. Перевес Байдена - благо для рынков.

Важными данными по американской экономике на этой неделе будут продажи новых домов, Beige Book от ФРС ну и конечно же первичные заявки на пособия по безработице, которые получат чуть больше внимания из-за слабой динамики на прошлой неделе. В остальном календарь по Америке не особо примечательный.

В понедельник индекс доллара начал агрессивно снижаться, продолжая тренд вниз от 25 сентября. Напомню, что тогда же начала расти вероятность победы Байдена и вероятность полной победы демократов:

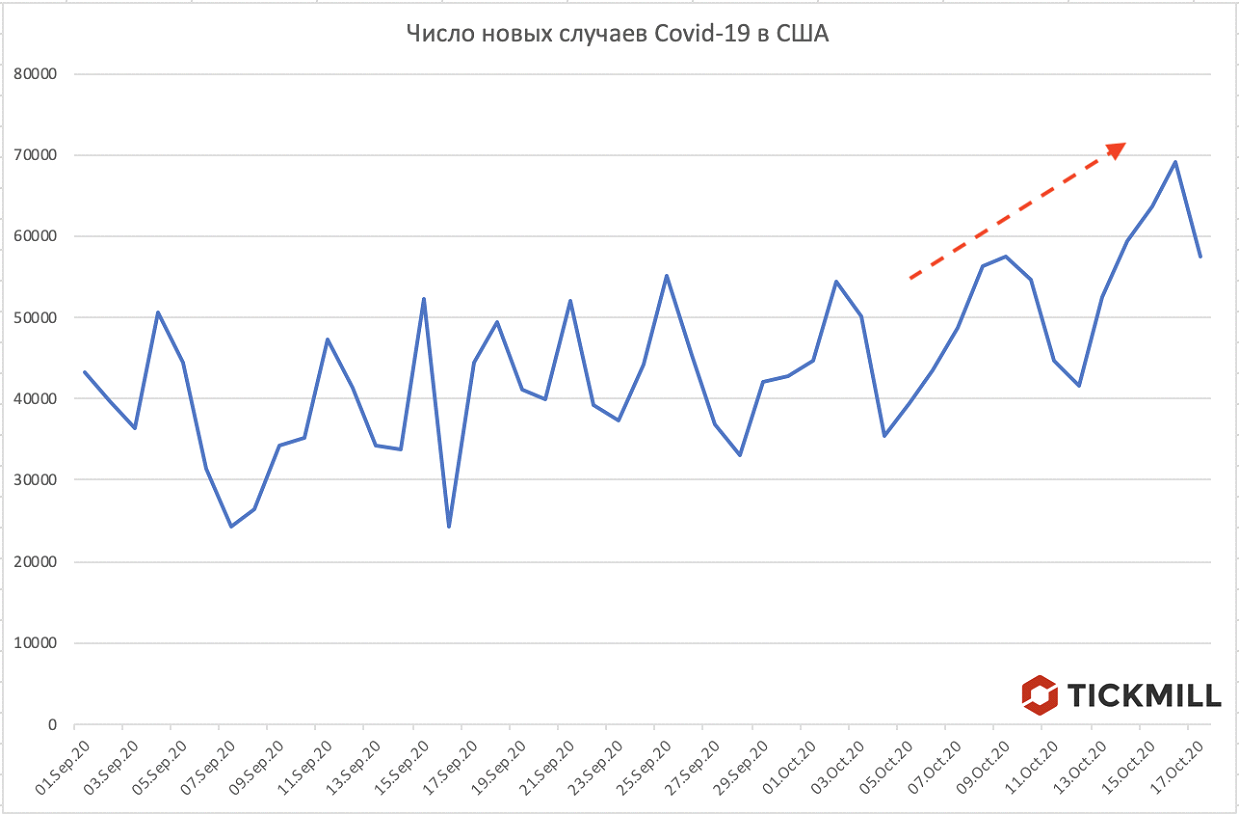

Ситуация с Covid в США в целом была стабильной в сентябре, но стала тревожной в первых числах октября:

Пока не так критично чтобы ужесточать меры (и обваливать рынок), но необходимо держать руку на пульсе.

На мой взгляд, нет причин ожидать, что Трамп сможет сократить разрыв после дебатов, и именно эти ожидания будут руководить снижением доллара на этой неделе. Цель по индексу отметка 93.00.

Данные по китайской экономики оставили смешанное впечатление. ВВП в третьем квартале вырос на 4.9% (прогноз 5.2%), но рост промпроизводства в сентябре (которое завязано на внешний спрос) превзошел ожидания - 6.9% против прогноза в 5.8%. Розничные продажи в прошлом месяце подскочили на 3.3% YoY, против более скромного прогноза в 1.8%. Безработица снизилась.

Сегодня намечено заседание комиссии совместного мониторинга ОПЕК+, на котором будет обсуждаться насколько ответственно участники подходят к сокращению добычи. Европа ужесточает меры из-за роста заболеваемости Covid-19, что подавляет спрос на топливо и ОПЕК все больше осознает необходимость подстроить предложение. Конкретные решения, однако, могут случиться на полном заседании ОПЕК+ которое состоится 30 ноября - 1 декабря, однако сегодняшнее заседание должно сделать вклад в дискуссию о том, что же предпримет ОПЕК+ на полноценном заседании.

COT данные показали, что длинные позиции спекулянтов на Brent выросли на 37531 лот на прошлой отчетной неделе. Чистая позиция выросла до 120 108 лотов. Большая часть изменений пришлась на покрытие коротких позиций - 28К из 37К (~75%). Похоже, что спекулянты не пожелали оставаться в коротких позициях перед новостями от ОПЕК+ на этой неделе.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.